Havrlant z J&T: Zvýšené sazby nejsou pro ekonomiku nutně překážkou

Nominální úrokové sazby kolem pěti procent i kladné reálné sazby jsme v americké ekonomice již viděli. Nepředstavují zásadní překážku ani pro ekonomický růst ani pro střednědobou výkonnost akciového trhu. Naopak, nadměrné množství levných peněz v ekonomice utváří podklad pro perzistentní pokles efektivity a tvorbu nerovnováh v podobě vysoké a trvalé inflace. Fed se z nedávné inflační epizody nejspíše poučil a má silnou motivaci držet úrokové sazby na zvýšené úrovni dlouhodobě, komentuje pro Newstream ekonom J&T David Havrlant.

Jaké bude rámcové nastavení měnové polity v následujících pěti letech? Domnívám se, že nebude stejné jako v uplynulém desetiletí, kdy byla cena peněz zanedbatelně nízká.

Příliš mnoho peněz v ekonomice škodí

Centrální banky si v probíhající inflační epizodě připomněly, že nadměrné množství peněž v ekonomickém systému vede nakonec k všeobecnému růstu cen. Nejprve cen investičních aktiv, jako jsou ceny nemovitostí a firem, posléze k růstu cen zboží a služeb, jako jsou ceny potravin a výše nájmu. Pokud je cenový růst všeobecný, výrazný a trvalý, škodí ekonomice a v konečném důsledku narušuje matrici sociální soudržnosti. Z této exemplární zkušenosti vyjdou centrální banky poučené a budou chtít držet úrokové sazby na zvýšených úrovních.

V uplynulém týdnu to bylo na trzích jako na houpačce. Volatilita zůstává oficiálně relativně nízká, ale denní pohyby jsou stále vysoké (až desítky bodů na americkém indexu S&P500). Nejistota plyne na jedné straně z restriktivní monetární politiky Fedu, jednak z probíhající transformace ekonomiky, změn v dodavatelských řetězcích a úpravách v globálním obchodě kvůli válce na Ukrajině. Investorům bych radil, aby se v současné situaci nesoustředili jen na základní scénáře vývoje. Ekonomika je totiž z mého pohledu stále velmi přehřátá.

Týden tradera: Fed může se sazbami ještě přitvrdit

Trhy

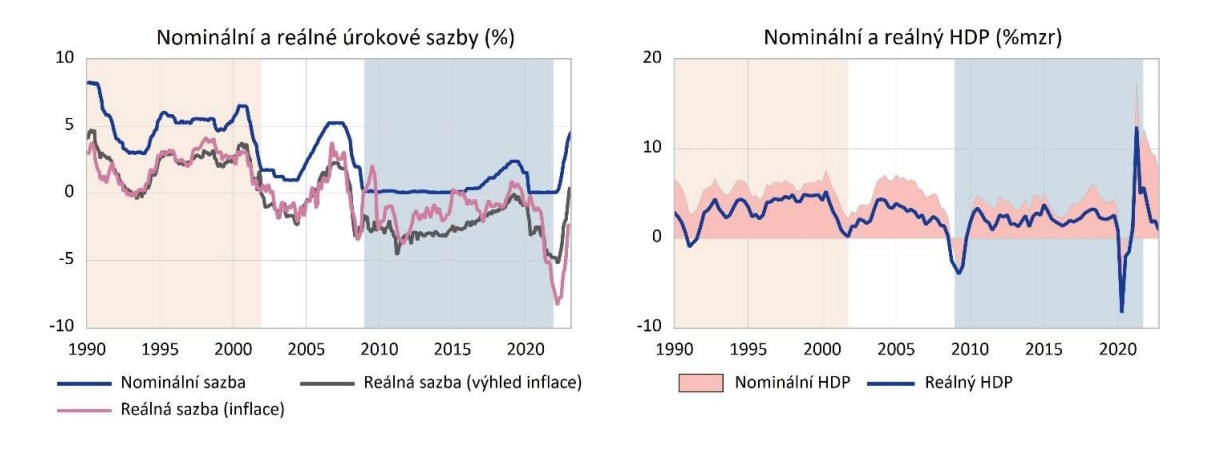

Budou vyšší úrokové sazby dlouhodobě redukovat hospodářskou výkonnost? Ne nutně. Příliš levné peníze připívají k neefektivitě, když umožňují vznik a přežívání podniků, které nemají rozumný výhled na tvorbu zisku. Prubířský kámen v podobě kapitálového nákladu je posazen příliš nízko a nechává přežívat kostlivce, kteří blokují produkční faktory nadějnější konkurenci. Srovnejme nedávné období levných peněz 2009-2021 s obdobím dražších peněz 1990-2001:

V minulé dekádě nominální úroková sazba setrvávala kolem nulových hodnot. Reálné úrokové sazby, počítané ať již porovnáním s měřenou nebo očekávanou inflací, se držely v negativním pásmu a kupní síla držených peněz tedy setrvale klesala.

V uplynulém týdnu si akciové trhy prošly nebývalou rally. A to navzdory dalšímu zvyšování úrokových sazeb ze strany amerického Fedu. Hlavní index S&P 500 připsal slušná procenta a prorazil nad hranici 4100 bodů, což může otevřít prostor k dalšímu posilovaní. Jedná se tak možná i o určité dorovnání cen oproti evropskému indexu DAX, který v minulých měsíc nabídl podstatně lepší zhodnocení. A jaké hlavní události udávaly světovým burzám tempo?

Týden tradera: Akciová rally je zpět? S&P 500 připsal slušná procenta

Trhy

Reálný růst ekonomiky činil v meziročním srovnání v průměru cca dvě procenta, nominálně ekonomika expandovala o zhruba čtyři procenta. Ve srovnávané dekádě kladných nominálních sazeb 1990-2021 jsou statistiky o něco lepší. Výkonnost amerického hospodářství posilovala meziročně v průměru o cca tři procenta v reálném vyjádření, nominálně pak přes pět procent. Hodnota peněz přitom porážela inflaci o dvě procenta.

Trhy budou následovat expanzi i při vyšší úrovni sazeb

Nastavení měnové politiky se po nedávné inflační zkušenosti přiblíží prvnímu srovnávanému období s nominálními úrokovými sazbami v rozmezí tří až pěti procent a kladnou reálnou úrokovou sazbou. Držení peněž tím pádem již nebude zatíženo dlouhodobou reálnou ztrátou, což je skvělá zpráva pro střadatele se silnou nevolí k riziku.

Další komentáře a analýzy Davida Havrlanta čtěte zde

Znamená to snad, že investice do akcií přestane být vzhledem k vyššímu riziku atraktivní? Nikoliv – trhy si přivyknou na změnu perspektivy a na to, že indikátor výhodnosti akcií ex-ante již není tak nekompromisně skvělý. Výnosnost akcií ex-post to však ve střednědobém horizontu výrazně nezmění.

Realitní trh zamrzl. Nemovitosti ale vždy byly a jsou vhodnou investicí. „Investice do nemovitosti byly vždy tím nejlepším. Akcie se znárodnily a dluhopisy ztratily hodnotu. I když i nemovitosti se znárodnily, ale se alespoň do rukou vlastníků vrátily zpět po revoluci. Investice do nemovitostí jsou důležitou součástí portfolia každého,“ říká Pavel Streblov z Penta Real Estate.

Streblov z Penty: Investice do nemovitostí se dlouhodobě vyplatí. V portfoliu by je měl mít každý

Reality

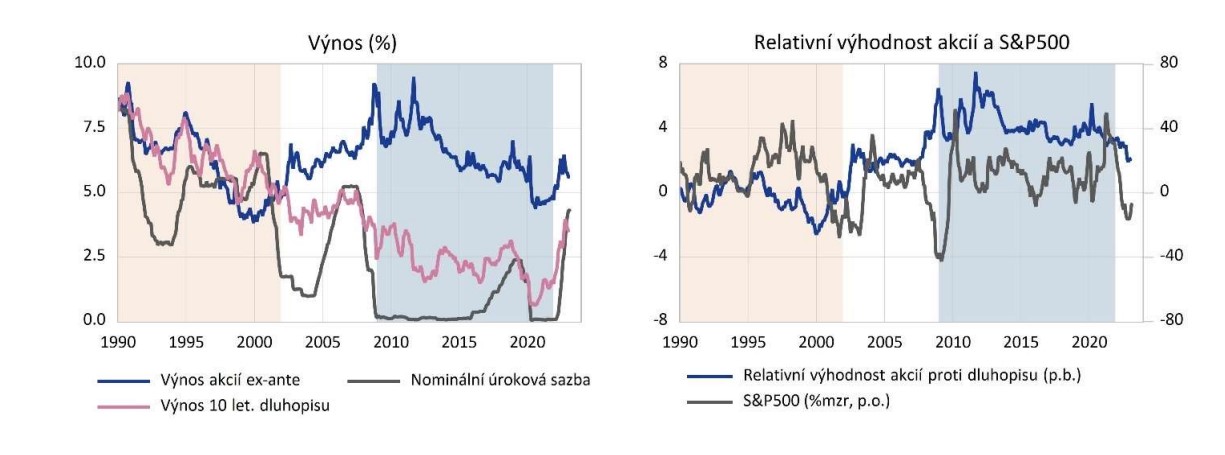

Opět se podívejme na srovnávaná období, tentokráte optikou relativní výhodnosti akcií. Obrátíme-li známý poměr ceny akcie a očekávaného čistého výnosu (P/E ratio), získáme odhad výnosnosti akcií ex-ante, který je velmi zhruba srovnatelný s výnosem peněz nebo dluhopisů:

V perspektivě ultralevných peněz s dlouhodobě klesající kupní silou a výnosem státních dluhopisů, který jen o něco málo převýšil růst spotřebitelských cen, byl očekávaný výnos akcií významně nad ostatními aktivy. Akcie tak představovaly nesrovnatelně lepší příležitost oproti bezrizikovým aktivům.

Doba, kdy nebylo nutné moc promýšlet, zda je investice do akcií výhodnější než držení peněžních fondů nebo dluhopisů, se nyní zdá být minulostí. Při současné nominální sazbě kolem 4,5 procenta a výnosu desetiletých dluhopisů kolem 3,5 procenta se relativní ex-ante atraktivita akcií snižuje. Nastává však druhý extrém, kdy se investování do akcií traktuje jako výrazně nevýhodné vzhledem k vyššímu riziku.

Více než polovina českých dolarových milionářů loni dokázala přes propady finančních trhů zvýšit hodnotu svého majetku. Téměř třetina bohatých si nepřipsala výnosy ani ztrátu. Necelá pětina vykázala ztrátu. Inflaci milionáři překonávají díky dlouhodobým investicím, věří akciím a dluhopisům. Vyplývá to z výsledků 12. ročníku průzkumu J&T Banky mezi 192 Čechy s disponibilním majetkem minimálně milion dolarů (22,2 milionu Kč). V ČR je podle odhadů přes 30 tisíc dolarových milionářů.

Čeští dolaroví milionáři věří akciím a dluhopisům, polovina z nich loni zbohatla

Money

Porovnáme-li přitom situaci s obdobím 1990-2001, jevila se relativní výhodnost akcií oproti státním dluhopisům ještě horší, neboť byl ukazatel jejich očekávaného výnosu s dluhopisy téměř srovnatelný. Při pozorování ex-post ovšem index S&P500 překonával výnos z držby peněz i dluhopisů v obou srovnávaných obdobích. V nedávném období levných peněz rostl známý akciový index v průměru o cca 11 procent meziročně a překonával inflaci o devět procentních bodů, v období vyšších úrokových sazeb byly tyto hodnoty ještě o něco lepší.

Jde o to, co přesně si spolu s akciemi kupujeme. V podstatě pořizujeme výkonnost lidí, kteří se podílejí na běhu firem. Pořizujeme vynaložené úsilí, růst produktivity a sklon k inovacím. Samozřejmě, korekce na akciových trzích budou opakovaně přicházet. Nicméně v horizontu pěti a více let představují akcie výnosnější investici než peníze nebo státní dluhopisy, a to i v prostředí zvýšených nominálních a kladných reálných úrokových sazeb. Ty totiž nejsou fundamentální překážkou dlouhodobé hospodářské expanze.