Lidé v nouzi mají smůlu, už ani splátkové firmy jim nechtějí půjčovat

O nebankovní půjčky je nyní enormní zájem. Vloni firmy, které poskytují půjčky a nejsou bankou, rozpůjčovaly téměř 34 miliard korun. Číslo patrně poroste. Nejnovější průzkum, který si firmy půjčující peníze nechaly zpracovat u Centra tržních analýz, ukázal, že firmy jako Provident, Zaplo nebo Faircredit ale i další, odmítají stále více potenciálních klientů.

Důvod? Bojí se nesplácení. A to teď hrozí při drahých energiích a inflaci mnohem více lidem než v minulosti.

Jak z aktuálního průzkumu vyplývá, průměrná míra zamítnutých nových žádostí o úvěr se zvýšila ze čtyřiceti procent v roce 2017 až na 63 procent v roce 2021. Stále více žadatelů tedy nesplňuje podmínky pro schválení půjčky. Což podle splátkových firem indikuje rostoucí kvalitu evaluace nových žadatelů.

Studii zpracovaly společně Asociace poskytovatelů nebankovních úvěrů (APNÚ) a Centrum ekonomických a tržních analýz (CETA). Zaměřili se na postavení a roli nebankovních subjektů na českém finančním trhu. Studie konstatuje, že nebankovní poskytovatelé jsou „stabilním pilířem efektivního a zdravého finančního systému“.

Podíl problematických bankovních úvěrů, tedy těch po splatnosti, se v Česku v srpnu opět snížil. U hypoték klesl od začátku roku o 0,15 procentního bodu na rekordní minimum 0,59 procenta. U spotřebitelských úvěrů to bylo o 0,7 bodu na 3,97 procenta, u podniků o 0,56 bodu na 3,28 procenta. Uvedla to Česká bankovní asociace (ČBA). Podle ní se na číslech ale ještě plně neodráží současný vývoj na trhu.

Vzorní Češi. I v době rapidní inflace vzorně splácí úvěry a hypotéky

Money

Tyto společnosti v čele s APNÚ zajišťují přístup k penězům lidem, kteří z nějakého důvodu nedosáhnou na úvěry od bank.

„Pro někoho to může být překvapivé, ale výsledky na reprezentativním vzorku subjektů z trhu nebankovních poskytovatelů úvěrů ukazují, že sektor nebankovních půjček zvyšuje svou transparentnost a přijímá opatření odpovědného financování nad rámec regulace. To potvrzuje i klesající počet stížností a zvyšující se kvalita posuzování úvěruschopnosti,“ uvedl Aleš Rod z CETA.

V prodelení je pětina klientů splátkovek

Poměr stížností k celkovému počtu zákazníků podle něj činí pouze 0,48 až 1,19 procenta, přičemž vyřídit stížnost údajně trvá v průměru patnáct až osmnáct dní.

Průměrný podíl klientů v prodlení či neschopných splácet průběžně klesal z 23 procent v roce 2017 na 19 procent v roce 2022, což podle splátkových firem naznačuje zlepšující se schopnost žadatelů o úvěr splácet své závazky. Tento podíl vyjadřuje celkový průměrný počet klientů, kteří se v daném roce ocitli v prodlení splátky, byť třeba jen o jeden den. Nedobytnost pohledávek se pak dlouhodobě podle CETA pohybuje v rozmezí čtyř až šesti procent.

S pokračující energetickou krizí nicméně lze důvodně očekávat růst těchto čísel, která nyní splátkové firmy prezentovaly. Stále více žadatelů proto nesplňuje podmínky pro schválení půjčky.

Nezaměstnanost v Česku dosáhla v říjnu 3,5 procenta, zůstala tak na stejné hodnotě jako v září. Počet uchazečů o práci se oproti předchozímu měsíci snížil o 588 na 255 792. Ubylo i nabízených volných míst, jejich počet klesl o zhruba 8700 na 297 360. Údaje zveřejnil Úřad práce ČR.

V Česku je čtvrt milionu nezaměstnaných. Jejich počet kvůli energetické krizi poroste

Money

„Nebankovní půjčky představují podle studie pro spotřebitele důležitý tlumící prvek mezi bankami a neformálními výpůjčkami, včetně černého trhu. Význam nebankovních subjektů na oficiálním trhu přitom roste zejména v době zhoršujících se socioekonomických podmínek,“ dodává Rod.

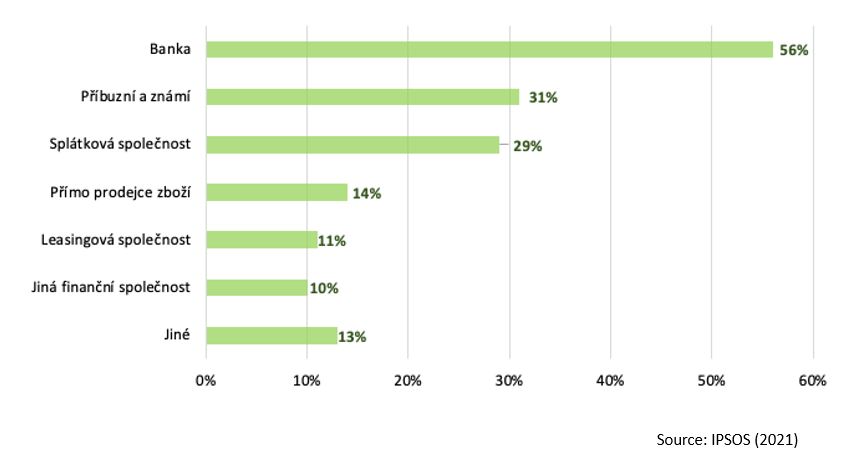

Z průzkumu vyplývá, že v roce 2021 byly zdrojem úvěrů banky pro 56 procent respondentů, ostatních finanční společnosti pro padesát procent, příbuzní a známí pak v 31 procentech případů.

Postoj české populace k finančním půjčkám

„Náš přístup ke klientům je vždy individuální, snažíme se pomáhat, poradit a bereme v úvahu jak situaci klienta, tak celkovou ekonomickou situaci na trhu, řídíme se etickým kodexem. Aktivně spolupracujeme s neziskovými organizacemi, abychom našim klientům v případě zhoršení jejich situace dokázali co nejefektivněji pomoci. Stále platí, že klíčem k řešení problémů je zejména komunikace,“ říká Aleš Perutka, předseda představenstva APNÚ.

Letos se asociace zapojila do akce Milostivé léto II a zavázala se také k tomu, že v rámci svých marketingových aktivit a kampaní udělají členské firmy maximum proto, aby spotřebitelské úvěry nebyly zejména v době zhoršující se ekonomické situace čerpány primárně na zbytné statky, jako jsou před koncem roku vánoční dárky či oslavy.

Nikdo nedokáže zodpovědně předpovědět, jak nás krize zasáhne. Je ale dobré být finančně připraven a mít rozumný plán co kdy dělat. Revizi rodinných financí by tak měla dělat čas od času každá domácnost. Rozhodně se to ale vyplatí v krizových časech, aby se dala složitá doba lépe zvládnout. Samotná revize ale nestačí. Je třeba aktivně udělat i další kroky. Ve spolupráci s odborníky jsme proto připravili desatero správného finančního chování v tak složité době, jakou zažíváme právě nyní.

V krizi je dobré mít investiční plán. Co dalšího radí experti?

Money

ZIMNÍ NEWSTREAM CLUB PRÁVĚ VYCHÁZÍ

Myslet na budoucnost. To je hlavní téma zimního vydání magazínu Newstream CLUB. Hvězdou magazínu je Rony Plesl, který v rozhovoru poodkrývá velké plány pro další roky, které chce strávit v novém ateliéru za Prahou. Dále si můžete přečíst rozhovor s miliardářem a investorem Michalem Zahradníčkem, který před rokem otevřel fond Life BioCEEd a hledá skryté poklady ve vědeckých laboratořích.

Se svými vizemi budoucnosti se podělí i další výrazné figury českého veřejného dění včetně technologického evangelisty Petra Máry nebo ekonoma a filozofa Tomáše Sedláčka.

O zachování hodnot, tradic a budování odkazu hovoří Štěpán Laichter, který opravuje rodový dům na pražských Vinohradech od architekta Kotěry.

Čeští a slovenští dolaroví milionáři prožívají dobré časy. A to nikoli jen kvůli úspěchům v podnikání, ale také díky situaci na trzích, ukazuje nejnovější vydání Wealth Reportu, který ve spolupráci s agenturou Perfect Crowd připravila J&T Banka. Výnosy z akcií se vůbec poprvé staly hlavním zdrojem příjmů, když překonaly i výnosy z podnikání. A co je neméně podstatné: většina respondentů očekává, že dobře bude i nadále, třeba kvůli investicím do private equity. Kam dále tuzemští milionáři investují? I to zjistíte v novém vydání magazínu Newstream CLUB.

Desáté vydání čtvrtletníku Newstream CLUB je v prodeji na stáncích i v online distribuci Send, kde je možné titul také předplatit. Digitální verzi magazínu lze zakoupit přímo na webu newstream.cz.

Na další číslo magazínu se můžete těšit opět na jaře.