Rok 2021: Rok, kdy se cena hypotéky odrazila ode dna

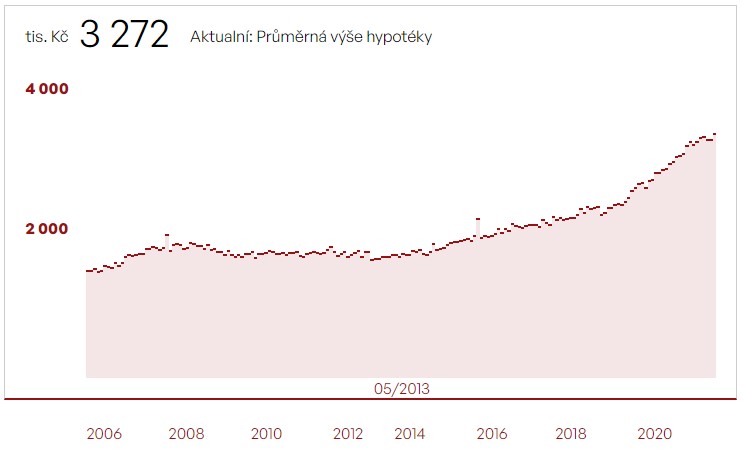

Letošní rok se zapíše do historie jako období, kdy se ceny hypoték odvíjené od bankovní sazby odrazily ode dna. Od února, kdy sazba klesla na 1,93 procenta, stále stoupají a i v příštím roce tomu podle analytiků nebude jinak. Atakovat by mohla až hranici pěti procent. Celkový objem poskytnutých hypoték už na konci listopadu přesáhl 390 miliard korun, což je více než za celý loňský, dosud rekordní rok. Do rekordních výšin míří kvůli neustále zdražujícím se bytům i průměrná výše hypotéky, která v listopadu činila 3 272 369 korun, vyplývá z dat Fincentra Hypoindexu.

Ještě na začátku roku – před třetí a čtvrtou vlnou covidu v Česku – byly odhady výrazně odlišné. Například ČSOB počítala se zhruba desetiprocentním poklesem trhu a stabilizací cen nemovitostí – ty ovšem stále rostou. Také Česká bankovní asociace v lednu očekávala, že trend rekordů letos pokračovat nebude, i kvůli tomu, že již tehdejší ceny bytů a nemovitostí považovala za tak vysoké, že koupit si byt jako investici a pronajmout ho se už moc nemělo vyplácet.

V příštím roce by proto průměrná úroková sazba mohla vyšplhat až k pěti procentům.

Hypotéky v roce 2022: Očekávejte prudký růst sazeb

Money

Důvody pro neustálý zájem o hypotéky jsou dva. Prvním jsou obavy z rostoucích hypotečních sazeb, čemuž nasvědčuje i vývoj sazeb na mezibankovním trhu. A druhým jsou obavy z přísnějších podmínek poskytování hypoték, které na konci listopadu ohlásila ČNB s platností od dubna 2022.

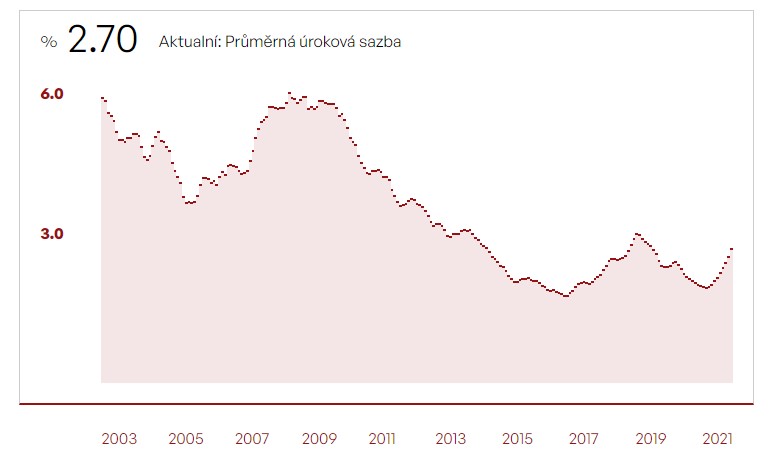

„Celkově si úrokové sazby u nových obchodů sáhly v první části letošního roku na dno. Letošní růst není překvapivý a souvisí v prvé řadě s měnovými rozhodnutími centrální banky. Sazby se momentálně blíží ke třem procentům,“ řekl serveru newstream.cz hlavní ekonom společnosti Fondee a bývalý člen bankovní rady ČNB Pavel Štěpánek.

Vývoj hypoteční sazby od roku 2003:

pramen Fincentrum Hypoindex

„U delších splatností byl ovšem zaznamenán začátek jejich růstu již v minulém roce. To je dáno tím, jaký pohled měli poskytovatelé hypoték na dlouhodobější vývoj ekonomiky, hypotečního trhu, inflace i možných kroků centrální banky,“ podotkl.

Pokud jde o vývoj v příštím roce, je realistické očekávat, že úrokové sazby hypoték ještě porostou. „Možná až o jeden procentní bod. Bude zajímavé sledovat, jak se celkově na hypotečním trhu, a nejen zde, projeví růst sazeb ČNB, ale také její opatření ke zchlazení poptávky po hypotečních úvěrech v oblasti limitů pro poskytování úvěrů,“ dodal.

Ke zpřísnění limitů přistoupila ČNB v listopadu. Poměr výše hypotečního úvěru a hodnoty zastavené nemovitosti (LTV) snížila na 80 procent z předchozích 90 procent. Zároveň obnovila další příjmové limity pro poskytování hypoték. Lidé do 36 let ale budou mít mírnější limity pro poskytnutí úvěru, který slouží k nákupu jejich vlastního bydlení.

Vývoj hypotečního trhu v Česku:

| rok | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 |

| objem (v mld. Kč) | 149,7 | 190,4 | 225,8 | 225,8 | 218,4 | 181,6 | 254,0 | 392,6* |

| celkový počet | 88 810 | 104 639 | 114 550 | 109 618 | 99 477 | 77 388 | 92 226 | - |

*do listopadu

pramen Fincentrum Hypoindex.cz

„Průměrná úroková sazba Hypoindexu za listopad začíná pomalu dohánět nabídkové sazby bank a svou hodnotou 2,7 procenta se čím dál víc přibližuje hranici tří procent. Je jasné, že bude stoupat i nadále,“ uvedl již dříve k listopadovým datům hypoteční analytik společnosti Fincentrum & Swiss Life Select Jiří Sýkora.

Zároveň je podle něj pravděpodobné, že Česká národní banka neskončila se zvyšováním základních úrokových sazeb. „Růst nabídkových sazeb hypoték tak ještě není u konce. S vyššími sazbami by měl ale časem ochladnout zájem o hypotéky,“ podotkl.

Vývoj průměrné výše hypotéky podle Fincentrum Hypoindex:

Průměrná výše hypotéky od roku 2006 Pramen: Fincentrum Hypoindex

Hypoteční sazba podle Hypoindexu oproti říjnu vyskočila o 0,16 procentního bodu, což je nejvýraznější meziměsíční zdražení hypoték od ledna 2008. Hypotéky byly letos v lednu nejdražší od června 2019.

„Kdo si totiž nyní začne hypotéku sjednávat, musí počítat se sazbou kolem úrovně čtyř procent. Na měsíční hypoteční splátce tak celkem běžně může zaplatit o tři až čtyři tisíce korun více, než pokud by si hypotéku na stejnou nemovitost sjednal letos před prázdninami. Začátkem příštího roku už se přitom bude průměrná sazba hypoték blížit hodnotě pěti procent,“ míní hlavní analytik Trinity bank Lukáš Kovanda.

>>>>>vše o realitním trhu čtěte zde<<<<<

ZIMNÍ NEWSTREAM CLUB PRÁVĚ VYCHÁZÍ

Myslet na budoucnost. To je hlavní téma zimního vydání magazínu Newstream CLUB. Hvězdou magazínu je Rony Plesl, který v rozhovoru poodkrývá velké plány pro další roky, které chce strávit v novém ateliéru za Prahou. Dále si můžete přečíst rozhovor s miliardářem a investorem Michalem Zahradníčkem, který před rokem otevřel fond Life BioCEEd a hledá skryté poklady ve vědeckých laboratořích.

Se svými vizemi budoucnosti se podělí i další výrazné figury českého veřejného dění včetně technologického evangelisty Petra Máry nebo ekonoma a filozofa Tomáše Sedláčka.

O zachování hodnot, tradic a budování odkazu hovoří Štěpán Laichter, který opravuje rodový dům na pražských Vinohradech od architekta Kotěry.

Čeští a slovenští dolaroví milionáři prožívají dobré časy. A to nikoli jen kvůli úspěchům v podnikání, ale také díky situaci na trzích, ukazuje nejnovější vydání Wealth Reportu, který ve spolupráci s agenturou Perfect Crowd připravila J&T Banka. Výnosy z akcií se vůbec poprvé staly hlavním zdrojem příjmů, když překonaly i výnosy z podnikání. A co je neméně podstatné: většina respondentů očekává, že dobře bude i nadále, třeba kvůli investicím do private equity. Kam dále tuzemští milionáři investují? I to zjistíte v novém vydání magazínu Newstream CLUB.

Desáté vydání čtvrtletníku Newstream CLUB je v prodeji na stáncích i v online distribuci Send, kde je možné titul také předplatit. Digitální verzi magazínu lze zakoupit přímo na webu newstream.cz.

Na další číslo magazínu se můžete těšit opět na jaře.